2.1 Комплексное задание 1

Основная часть отчета по дистанционной практике КнАГУ - актуальные примеры

- Готовый отчет по практике. (ВГУЭиС)

- Готовый отчет по практике. (ВШП)

- Готовый отчет по практике. (КЦЭиТ)

- Готовый отчет по практике. (ММУ)

- Готовый отчет по практике. (академии предпринимательства)

- Готовый отчет по практике. (МТИ)

- Готовый отчет по практике. (МИП)

- Готовый отчет по практике. (МОИ)

- Готовый отчет по практике. (МФЮА)

- Готовый отчет по практике. (НИБ)

- Готовый отчет по практике. (ОСЭК)

- Готовый отчет по практике. (политехнического колледжа Годикова)

- Готовый отчет по практике. (РГСУ)

- Готовый отчет по практике. (СПбГТИ(ТУ))

- Готовый отчет по практике. (Росдистант)

- Готовый отчет по практике. (СамНИУ)

- Готовый отчет по практике. (Синергии)

- Готовый отчет по практике. (ТИСБИ)

- Готовый отчет по практике. (ТГУ)

- Готовый отчет по практике. (университета им. Витте)

- Готовый отчет по практике. (ФЭК)

2.1.1 Сущность, цель и задачи финансового анализа в организации, основные методы

Анализ – это процесс, при помощи которого мы оцениваем прошлое и текущее финансовое положение и результаты деятельности организации. Главной целью является оценка финансово-хозяйственной деятельности нашей организации относительно будущих условий существования.

Финансовая (бухгалтерская) отчетность является информационной базой финансового анализа, потому что в классическом понимании финансовый анализ – это анализ данных финансовой отчетности. Финансовый анализ проводится по-разному, в зависимости от поставленной задачи. Он может: использоваться для выявления проблем управления производственно-коммерческой деятельностью; служить для оценки деятельности руководства организации; быть использован для выбора направлений инвестирования капитала, наконец, выступать в качестве инструмента прогнозирования отдельных показателей и финансовой деятельности в целом.

Целью анализа финансовой отчетности является получение ключевых (наиболее информативных) параметров, дающих объективную и наиболее точную картину финансового состояния и финансовых результатов деятельности предприятия. Цель анализа достигается в результате решения определенного взаимосвязанного набора аналитических задач. Аналитическая задача представляет собой конкретизацию целей анализа с учетом организационных, информационных, технических и методических возможностей проведения анализа. В зависимости от поставленных задач объектами анализа финансовой отчетности могут быть: финансовое состояние организации, или финансовые результаты, или деловая активность организации и т.д.

Методом экономического анализа является диалектический способ познания, путь исследования своего предмета, то есть хозяйственных и финансовых процессов и явлений в их взаимосвязи и взаимозависимости.

Характерными особенностями метода экономического анализа предприятия являются:

— использование системы аналитических показателей, всесторонне характеризующих финансово- хозяйственную деятельность организации;

— изучение причин изменения этих показателей;

— выявление и изменение причинно-следственных связей между ними.

Методика анализа – это система правил и требований, гарантирующих эффективное применение метода. В совокупности метод и методика представляют собой методологическую основу экономического анализа.

Все аналитические методы можно разделить на две большие группы: качественные (логические) и количественные(формализованные).

К качественным методам относятся аналитические приемы и способы, основанные на логическом мышлении, на использовании профессионального опыта аналитика, на профессиональной интуиции. К ним относятся:

— метод сравнения;

— метод построения аналитических таблиц;

— метод построения аналитических показателей;

— метод экспертных оценок;

— метод сценариев.

Количественные методы – это приемы, использующие математику. Вследствие их применения можно получить довольно точный результат или несколько результатов для дальнейшего выбора верного уже с помощью логических методов. Количественные методы можно разделить на бухгалтерские, статистические, классические, экономико-математические методы анализа и т.д.

Анализируя финансовую отчетность, можно использовать различные методы, но наиболее часто используемым методам финансового анализа относится:

— Метод абсолютных, относительных и средних величин;

— Метод сравнения;

— Вертикальный анализ;

— Горизонтальный анализ;

— Трендовый анализ;

— Факторный анализ;

— Анализ с помощью финансовых коэффициентов;

— Метод экспертных оценок.

2.2 Расчет коэффициентов деловой активности, анализ ликвидности и финансовой устойчивости

2.2.1 Расчет коэффициентов деловой активности

Одним из направлений анализа результативности организации является оценка деловой активности анализируемого предприятия. Деловая активность проявляется в динамичности развития организации, достижении ею поставленных целей, что отражают абсолютные и относительные показатели. Деловая активность в финансовом аспекте, проявляется прежде всего, в скорости оборота средств.

Таким образом, для анализа деловой активности организации используют две группы показателей:

-

Общие показатели оборачиваемости

-

Показатели управления активами

Расчеты произведены на основе показателей финансовой отчетности организации и сведены в таблице 2

Таблица 2– Расчет коэффициентов деловой активности ООО «Сергеев»

|

Показатель |

Способ расчета |

2014г. |

2015г. |

2016г. |

Абсолютное отклонение 2016-2015гг. |

|

А. Общие показатели оборачиваемости |

|||||

|

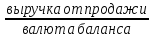

Коэффициент общей оборачиваемости капитала (ресурсоотдача) |

|

0,85 |

0,86 |

1,11 |

0,25 |

|

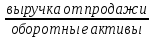

Коэффициент оборачиваемости мобильных средств |

|

0,85 |

0,86 |

1,11 |

0,25 |

|

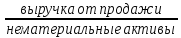

Коэффициент отдачи нематериальных активов |

|

0 |

0 |

0 |

0 |

|

Фондоотдача |

|

0 |

0 |

0 |

0 |

|

Коэффициент отдачи собственного капитала |

|

2682,0 |

2682,4 |

38,06 |

-2644,34 |

|

Б. Показатели управления активами |

|||||

|

Оборачиваемость запасов |

|

0 |

0 |

5534 |

5534 |

|

Оборачиваемость денежных средств |

|

26800 |

5364,8 |

3333 |

-2031,8 |

|

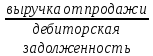

Коэффициент оборачиваемости дебиторской задолженности |

|

0,84 |

0,85 |

1,11 |

0,26 |

Окончание таблицы 2

|

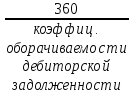

Срок оборачиваемости дебиторской задолженности |

|

422 |

423 |

324 |

-99 |

||

|

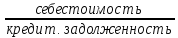

Коэффициент оборачиваемости кредиторской задолженности |

|

0,84 |

0,86 |

1,11 |

0,25 |

||

|

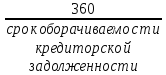

Срок оборачиваемости кредиторской задолженности |

|

422 |

421 |

324 |

-99 |

||

|

В. Показатели рентабельности |

|||||||

|

Рентабельность продаж |

|

0 |

0 |

0,02 |

0,02 |

||

|

Рентабельность всего капитала |

|

0 |

0 |

0,03 |

0,03 |

||

|

Рентабельность внеоборотных активов |

|

0 |

0 |

0 |

0 |

||

|

Рентабельность собственного капитала |

|

0 |

0 |

0,99 |

0,99 |

||

Коэффициент общей оборачиваемости отражает скорость оборота всего капитала организации или эффективность использования всех имеющихся ресурсов независимо от их источников. Данные таблицы показывают, что за изучаемый период этот показатель увеличился. Значит, в организации быстрее совершался полный цикл производства и обращения, приносящий прибыль.

Коэффициент дебиторской задолженности подрос за данный период, это говорит об ускорении оборачиваемости этих средств, но срок оборачиваемости «дебиторки» все равно огромен 324 дня в 2016г. Значительная часть средств заморожена дебиторской задолженности. Причиной этого является не только сложившаяся практика работы с заказчиками, но и отсутствия финансового менеджмента на предприятии как такового. Тоже самое происходит и с кредиторской задолженностью. Коэффициенты оборачиваемости кредиторской задолженности за анализируемый период немного увеличились и срок погашения в 2016 году составляет 324 дня, что так же недопустимо для нормальной работы организации.

Для улучшения показателей деловой активности в ООО «Сергеев» необходимо уменьшить количество привлеченного капитала и повысить объем собственного капитала. Для улучшения показателей деловой активности в ООО «Сергеев» необходимо уменьшить количество привлеченного капитала и повысить объем собственного капитала.

2.2.2 Анализ ликвидности бухгалтерского баланса

Задача анализа ликвидности баланса, возникает в связи с необходимостью

дать оценку платежеспособности организации, т.е. ее способности своевременно и полностью рассчитываться по всем своим обязательствам.

Ликвидность баланса определяется, как стоимость покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательства.

Анализ ликвидности баланса заключается в сравнении средств по активу сгруппированных по степени их ликвидности и распространенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположением в порядке возрастания сроков.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. Методика анализа ликвидности бухгалтерского баланса взята у Л. В. Донцовой, Н.А. Никифоровой [15, с. 105]

В зависимости от степени ликвидности активы предприятия подразделяются на следующие группы:

А1 – наиболее ликвидные активы, к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения.

|

А1= стр. 1250 + стр. 1240 |

(2.1) |

Коэффициент наиболее ликвидные активы найдем по формуле 2.1

А1 нач = 5,00 тыс.р.

А1 кон = 12,00 тыс.р.

А2 – наиболее реализуемые активы, дебиторская задолженность

|

А2 = стр. 1230 |

(2.2) |

Ильина И.В., Сидоренко О.В. 20 считают, что ликвидность этих активов различна и зависит от субъективных и объективных факторов: классификации финансовых работников, взаимоотношений с поставщиками и их платежеспособностью.

Наиболее реализуемые активы найдем по формуле 2.2

А2 нач = 31264,00 тыс.р.

А2 кон = 35956,00 тыс.р.

А3 – медленно реализуемые активы, сюда входят запасы организации, налог на добавленную стоимость, а так же прочие оборотные активы.

|

А3 = стр. 1210+стр.1220+стр.1260+стр.1170 |

(2.3) |

Коэффициент медленно реализуемые активы найдем по формуле 2.3

А3 нач = 0,00 тыс.р.

А3 кон = 7,00 тыс.р.

А4 – труднореализуемые активы. Сюда входят статьи Iраздела актива баланса.

|

А4 = стр. 1100 — стр.1170 |

(2.4) |

Коэффициент труднореализуемые активы найдем по формуле 2.4

А4 нач = 0,00 тыс.р.

А4 кон = 0,00 тыс.р.

В ходе аналитической работы и при определении выводов необходимо учитывать, что данное деление активов по степени ликвидности достаточно условно. Кроме того, в пространственно-временном разрезе ценность конкретных активов, а значит и их ликвидность не являются константой и могут изменяться в зависимости от различных обстоятельств.

Пассивы баланса группируются по степени срочности их оплаты.

П1 – наиболее срочные обязательства, к ним относится кредиторская задолженность.

|

П1 = стр. 1520 |

(2.5) |

Коэффициент наиболее срочные обязательства найдем по формуле 2.5

П1 нач = 31259,00 тыс.р.

П1 кон = 34924,00 тыс.р.

П2 – краткосрочные пассивы – это краткосрочные заемные средства, задолженность участникам по выплате доходов и прочие краткосрочные пассивы.

|

П2 = стр. 1510+стр.1530+стр.1540+стр.1550 |

(2.6) |

Краткосрочные пассивы найдем по формуле 2.6

П2 нач = 0 тыс.р.

П2 кон = 0 тыс.р.

П3 – долгосрочные пассивы, т.е долгосрочные кредиты и заемные средства, а так же доходы будущих периодов, резервы предстоящих расходов и платежей.

|

П3 = стр. 1400 |

(2.7) |

Долгосрочные пассивы найдем по формуле 2.7

П3 нач= 0,00 тыс.р.

П3 кон = 0,00 тыс.р.

П4 – постоянные или устойчивые пассивы. К ним относится раздел III«Капитал и резервы».

|

П4 = стр. 1300 |

(2.8) |

Постоянные или устойчивые пассивы найдем по формуле 2.8

П4 нач = 10,00 тыс.р.

П4 кон = 1051,00 тыс.р.

Произведенные расчеты сведем в таблицу 3

Таблица 3– Анализ ликвидности бухгалтерского баланса, тыс. р.

|

Обозначение |

2014 г |

2015 г |

2016 г |

|

А1 |

1 |

5 |

12 |

|

А2 |

26364 |

31264 |

35956 |

|

А3 |

0 |

0 |

7 |

|

А4 |

0 |

0 |

0 |

|

П1 |

26355 |

31259 |

34924 |

|

П2 |

0 |

0 |

0 |

|

П3 |

0 |

0 |

0 |

|

П4 |

10 |

10 |

1051 |

Для определения ликвидности баланса следует сопоставить много приведенных групп по активу и пассиву.

Баланс считается абсолютно ликвидным если имеют место следующие соотношения:

А1 ≥ П1

А2 ≥ П2

А3 ≥ П3

А4 ≤ П4

В случае, когда одно или несколько неравенств системы имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их убытком по другой группе, в реально же ситуации менее ликвидные активы не могут заменить более ликвидные.

Результаты расчетов по данным анализируемой организации показывают, что в этой организации сопоставление итогов по активу и пассиву имеет следующий вид:

На конец отчетного периода (2016 г):

12,00 ≤ 34924,00

35956,00 ≥ 0,00

7,00  0,00

0,00

0,00 ≤ 1051,00

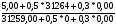

На начало отчетного периода (2015 г):

5,00 ≤ 31259,00

31264,00 ≥ 0,00

7,00 ≥ 0,00

0,00 ≥10,00

Исходя из этого, можно охарактеризовать ликвидность баланса как недостаточную. Сопоставление первого неравенства свидетельствует о том, что в организации существует недостаток наиболее ликвидных активов для покрытия наиболее срочных обязательств, т.е. денежных средств.

Проводимый по изложенной схеме анализ ликвидности баланса является приблизительным. Более детальным является анализ платежеспособности при помощи финансовых коэффициентов.

Для анализа платежеспособности организации рассчитываются финансовые коэффициенты платежеспособности. Они рассчитывается парами. Если фактическое значение коэффициента не соответствует нормальному ограничению, то оценивать его можно по динамике (увеличение или снижение значения). Различные показатели платежеспособности не только дают характеристику устойчивости финансового состояния организации при различных методах учета ликвидности средств, но и отвечают интересам различных внешних пользователей аналитической информации. Например, для поставщиков сырья и материалов наиболее интересен коэффициент абсолютной ликвидности. Банк, дающий кредит организации, больше внимания уделяет коэффициенту «критической» оценки. Покупатели предприятия в большей мере оценивают финансовую устойчивость по коэффициенту текущей ликвидности.

Для количественной оценки платежеспособности применяют общий показатель платежеспособности.

|

L1 = |

(2.9) |

Данный показатель применяется при выборе наиболее надежного партнера из множества потенциальных на основе бухгалтерской отчетности.

Коэффициент абсолютной ликвидности.

|

L2 = |

(2.10) |

Нормальное ограничение данного коэффициента 0,2-0,5. Данный коэффициент показывает какую часть текущей краткосрочной задолженности организация сможет погасить за счет денежных средств и финансовых вложений.

Коэффициент «критической оценки»

|

L3 = |

(2.11) |

Допустимое значение 0,7-0,8. Показывает, какая часть краткосрочных обязательств может быть немедленно погашена за счет денежных средств, финансовых вложений, а так же поступлений по расчетам.

Коэффициент «текущей ликвидности»

|

L4 = |

(2.12) |

Необходимое значение коэффициента текущей ликвидности 1,5. Оптимальное 2 -3,5.

Показывает какую часть текущих обязательств можно погасить, мобилизовав все текущие (оборотные) средства.

Коэффициент маневренности функционирующего капитала

|

L5 = |

(2.13) |

Показывает, какая часть капитала обездвижена в производственных запасах и в долгосрочной дебиторской задолженности.

Уменьшение показателя в динамике положительный факт.

Доля оборотных средств в активах

|

L6 = |

(2.14) |

Данный коэффициент должен быть больше 0,5. он зависит от отраслевой принадлежности организации.

Коэффициент обеспеченности собственными средствами

|

L7 = |

(2.15) |

L7 0,1 Характеризует наличие у организации собственных оборотных средств необходимых для ее текущей деятельности.

0,1 Характеризует наличие у организации собственных оборотных средств необходимых для ее текущей деятельности.

Различные показатели платежеспособности не только дают характеристику устойчивости финансового состояния организации, но и отвечают интересам различных внешних пользователей.

Например, для поставщиков сырья наиболее интересен коэффициент абсолютной ликвидности. Банк, дающий кредит данной организации больше внимания уделяет коэффициенту критической оценки. Покупатели и держатели акций предприятия оценивают финансовую устойчивость по коэффициенту текущей ликвидности.

1. Для комплексной оценки платежеспособности предприятия ООО «Сергеев» в целом используется общий показатель платежеспособности. Данный показатель найдем по формуле 2.9

L1 нач =  = 0,50

= 0,50

L1 кон = = 0,52

С помощью данного показателя, осуществляется оценка изменения финансовой ситуации в организации с точки зрения ликвидности. Данный показатель применяется также при выборе наиболее надежного партнера из множества потенциальных на основе отчетности. Нормальное ограничение данного показателя 1. В анализируемой организации ООО «Сергеев» и на начало и на конец отчетного периода данный коэффициент равен половине от нормы, что говорит о том, что предприятие неплатежеспособно.

2. Коэффициент абсолютной ликвидности найдем по формуле 2.10

L2 нач = = 0,001

L2 кон = = 0,003

Коэффициент абсолютной ликвидности показывает, какую часть текущей краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств. В анализируемой организации он крайне мал.

3. Коэффициент «критической оценки» найдем по формуле 2.11

L3 нач = = 1,00

L3 кон = = 1,03

Коэффициент критической оценки показывает, какая часть текущих обязательств может быть погашена не только за счет ожидаемых поступлений от разных дебиторов. Нормальным считается значение 0,7-0,8, однако следует иметь в виду, что достоверность выводов по результатам расчетов этого коэффициента в динамике в значительной степени зависит от качества дебиторской задолженности (сроков образования, финансового положения должника и др.) К концу отчетного периода данный коэффициент увеличился, и он в норме.

4. Коэффициент текущей ликвидности найдем по формуле 2.12

L4 нач = = 1,00

L4 кон = = 1,03

Коэффициент текущей ликвидности позволяет установить, в какой кратности текущие активы покрывают краткосрочные обязательства. Это главный показатель платежеспособности. Нормальным ограничением для данного показателя считается 2, т.е. на 200 % оборотные активы должны покрывать текущие обязательства. На анализируемом предприятии оборотные активы покрывают текущие обязательства только на 50 %. Нестабильность экономики делает невозможным какое-либо нормирование этого показателя. Он, на наш взгляд, должен оцениваться для каждого конкретного предприятия по его учетным данным. Если соотношение текущих активов и краткосрочных обязательств ниже чем 1:1, то можно говорить о высоком финансовом риске, связанном с тем, что организация не в состоянии оплатить свои счета. Принимая во внимание различную степень ликвидности активов, можно предположить, что не все активы могут быть реализованы в срочном порядке, следовательно, возникает угроза финансовой стабильности организации.

В финансовой теории есть положение, что чем выше оборачиваемость оборотных средств, тем меньше может быть нормальный уровень коэффициента текущей ликвидности. Но и при этом обстоятельстве организация может считаться платежеспособной при условии, если сумма ее оборотных активов равна сумме краткосрочной задолженности.

Коэффициент текущей ликвидности обобщает предыдущие показатели и является одним из показателей, характеризующих удовлетворительное (неудовлетворительное) состояние бухгалтерского баланса. В анализируемой организации который раз убеждаемся в неудовлетворительном соотношении пассивов и активов.

5. Долю оборотных средств в активах найдем по формуле 2.13

L5 нач = = 1,00

L5 кон = = 1,00

Данный коэффициент зависит от отраслевой принадлежности организации. Норма 0,5, т.е. на данном предприятии внеоборотных активов нет вообще, основной капитал арендуется и данному предприятию не принадлежит.

6. Коэффициент обеспеченности собственными средствами найдем по формуле 2.14

L6 нач= = 0,003

L6 кон = = 0,03

Данный коэффициент характеризует наличие у организации собственных оборотных средств, необходимых для ее текущей деятельности. У данной организации собственные оборотные средства находятся на очень низком уровне. На величину этого показателя влияют следующие факторы: высокая оборачиваемость, стабильный спрос на реализуемую продукцию, налаженные каналы снабжения и сбыта, низкий уровень постоянных затрат.

Рассчитанные коэффициенты платежеспособности сведем в таблицу 4

Таблица 4- Сводная таблица коэффициентов платежеспособности

|

Финансовые коэффициенты |

Норма |

На конец отчетного периода |

На начало отчетного периода |

Динамика коэффициентов |

|

Общий показатель платежеспособности |

1 |

0,52 |

0,50 |

0,02 |

|

Коэффициент абсолютной ликвидности |

0,2-0,5 |

0,003 |

0,001 |

0,002 |

|

Коэффициент «критической оценки» |

0,7-0,8 |

1,03 |

1,00 |

0,03 |

|

Коэффициент текущей ликвидности |

2,0-3,5 |

1,03 |

1,00 |

0,03 |

|

Доля оборотных средств в активах |

0,5 |

1,00 |

1,00 |

0,00 |

|

Коэффициент обеспеченности собственными средствами |

0,1 |

0,03 |

0,003 |

0,027 |

Динамика коэффициентов анализируемой организации положительная, хотя следует отметить, что не все коэффициенты платежеспособности в норме. Коэффициент текущей ликвидности позволяет установить, в какой кратности текущие активы покрывают краткосрочные обязательства. Это главный показатель платежеспособности. В организации ООО «Сергеев» данный показатель достигает 1, то есть можно говорить о высоком финансовом риске, связанном с тем, что организация не в состоянии оплатить свои счета, если дебиторы не оплатят свои обязательства. Мы делаем вывод, что данная организация не обладает необходимым финансовым ресурсом, который формируется за счет собственных источников.

Следует отметить, что коэффициенты платежеспособности могут быть оптимальными, если оборотные активы производственной организации имеют следующую структуру[15]:

— Запасы = 66,7%;

— Дебиторская задолженность =26,7%;

— Денежные средства и краткосрочные финансовые вложения =6,6%

В анализируемой нами организации на конец отчетного периода 2016 г. оборотные активы имеют иную структуру: запасы – 0,02 %, дебиторская задолженность – 99,05 %, денежные средства – 0,03 %.

2.2.3 Расчет и оценка финансовых коэффициентов финансовой

устойчивости

Финансовая устойчивость – характеристика стабильности финансового положения предприятия, обеспечиваемая высокой долей собственного капитала в общей сумме используемых финансовых средств.

Задача анализа финансовой устойчивости – оценка степени независимости от заемных источников финансирования.

Банк В.Р. и Тараскина А.В. [3] считают, что мерилом финансовой устойчивости предприятия является степень покрытия внеоборотных активов капиталом и резервами, т. е. внеоборотные средства должны быть сформированы в основном за счет капитала и резервов. Тем самым, по мнению авторов, гарантируется, что в случае кризиса не будут распроданы основные средства, с тем чтобы в срок выполнить краткосрочные обязательства по их погашению. Отсюда вытекает, что внеоборотные активы в принципе должны быть сформированы за счет краткосрочных обязательств. Этот принцип называется золотым правилом баланса.

Коэффициенты оценки финансовой устойчивости предприятия:

Коэффициент капитализации (плечо финансового рычага)

|

|

(2.16) |

не должен превышать 1,5

Показывает сколько заемных средств организация привлекла на 1 рубль вложенный в активы собственных средств.

Коэффициент капитализации найдем по формуле 2.16

нач =

= 0,99

кон =

= 0,97

Второй коэффициент из методики определения финансовой устойчивости – коэффициент обеспеченности собственными источниками финансирования. Находится он по формуле:

|

|

(2.17) |

Нижняя граница коэффициента 0,1; Верхняя граница коэффициента 0,5

Показывает, какая часть оборотных активов финансируется за счет собственных источников.

Найдем коэффициент обеспеченности собственными источниками финансирования по формуле 2.17 на 2015 и 2016 гг.

Коэффициент финансовой независимости (автономии):

|

|

(2.18) |

Показывает удельный вес собственных средств в общей сумме источников финансирования.

Коэффициент финансовой независимости (автономии) найдем по формуле 2.18

нач =

= 0,003

кон =

= 0,03

Показывает удельный вес собственных средств в общей сумме источников финансирования.

Коэффициент финансирования:

|

|

(2.19) |

Показывает, какая часть деятельности финансируется за счет собственных, а какая за счет заемных средств.

Коэффициент финансирования найдем по формуле 2.19

нач =

= 0,003

кон =

= 0,03

Показывает, какая часть деятельности финансируется за счет собственных, а какая за счет заемных.

Коэффициент финансовой устойчивости

|

|

(2.20) |

Показывает, какая часть актива финансируется за счет устойчивых источников.

Коэффициент финансовой устойчивости для ООО «Сергеев» найдем по формуле 2.20

нач =

= 0,003

кон =

= 0,03

Данный коэффициент показывает, какая часть актива финансируется за счет устойчивых источников. Норма коэффициентов 0,6. На данном предприятии коэффициенты финансовой устойчивости и на начало и на конец отчетного периода в норме.

Рассчитанные коэффициенты сведем в сводную таблицу 5 «Сводная таблица коэффициентов финансовой устойчивости».

Таблица 5 — Сводная таблица коэффициентов финансовой устойчивости

|

Показатели |

Норма |

2016 |

2015 |

Отклонение |

|

Коэффициент капитализации |

1,5 |

0,97 |

0,99 |

-0,02 |

|

Коэффициент обеспеченности собственными источниками финансирования |

0,1 |

0,03 |

0,003 |

0,027 |

|

Коэффициент финансовой независимости (автономии) |

0,4-0,6 |

0,03 |

0,003 |

0,027 |

|

Коэффициент финансирования |

0,7 |

0,03 |

0,003 |

0,027 |

|

Коэффициент финансовой устойчивости |

0,6 |

0,03 |

0,003 |

0,027 |

Как показывают данные таблицы 5 динамика коэффициентов финансовой устойчивости положительная. Уровень общей финансовой независимости характеризуется коэффициентом автономии, то есть определяется удельным весом собственного капитала организации в общей его величине. На 2016 год коэффициент автономии составляет 0,03, что ниже нормы.

В большинстве стран принято считать финансово независимой фирму с удельным весом собственного капитала в общей его величине от 30 % (критическая точка) до 70 %. [15, с.145]

Установление критической точки на уровне 30 % достаточно условно и является итогом следующих рассуждений: если в определенный момент банк, кредиторы предъявят все долги к взысканию, то организация сможет их погасить, реализовав 30 % своего имущества, сформированного за счет собственных источников, даже если оставшаяся часть имущества окажется по каким-либо причинам неликвидной [15, с. 147]

По приведенным данным таблицы видно, что почти все показатели по предприятию в 2016 году выросли, в том числе выручка от реализации продукции увеличилась по сравнению с предыдущим годом на 13176 тыс.р., также прибыль выросла по сравнению с предыдущим годом на 1041 тыс.р. Это подтверждает успешное функционирование предприятия, хотя рентабельность организации очень низкая. Изучив лесопромышленный комплекс Приморского края, мы видим, что на Дальнем Востоке прибыльны только 65% предприятий лесной промышленности, все остальные находятся на крайне низком уровне, или не имеют прибыли вовсе.

Актив в 2016 году на 100 % состоит из оборотных средств, те в свою очередь состоят из запасов – 0,02 %, дебиторской задолженности- 99,95 % и денежных средств – 0,03 %. Вся производственная база, оборудование находится у предприятия в аренде.

В структуре пассивов преобладает заемный капитал 97,08 % против 2,92 % собственного капитала. Такое соотношение крайне негативно влияет на финансовую устойчивость организации. Финансовая устойчивость организации запредельно низкая, все коэффициенты финансовой устойчивости существенно ниже нормы. Что бы исправить ситуацию учредителям необходимо повысить собственный капитал организации.

Ликвидность баланса ООО «Сергеев» определи как недостаточную. Сопоставление неравенств свидетельствует о том, что в организации существует недостаток наиболее ликвидных активов для покрытия наиболее срочных обязательств. Это же подтверждают и коэффициенты платежеспособности. В анализируемой организации ООО «Сергеев» и на начало и на конец отчетного периода общий коэффициент равен половине от нормы, что говорит о том, что предприятие неплатежеспособно. Динамика коэффициентов платежеспособности анализируемой организации положительная. Следует отметить коэффициенты платежеспособности могут быть оптимальными, если оборотные активы производственной организации имеют следующую структуру [15]:

-

Запасы = 66,7 %;

-

Дебиторская задолженность =26,7 %;

-

Денежные средства и краткосрочные финансовые вложения = 6,6 %

В анализируемой нами организации на конец отчетного периода 2016 г. оборотные активы имеют иную структуру: запасы – 0,02 %, дебиторская задолженность – 99,05 %, денежные средства – 0,03 %.

Динамика коэффициентов финансовой устойчивости ООО «Сергеев» положительная. Уровень общей финансовой независимости характеризуется коэффициентом автономии, то есть определяется удельным весом собственного капитала организации в общей его величине. На 2016 год коэффициент автономии составляет 0,03, что ниже нормы.

Рассмотрев деловую активность организации мы видим недопустимо большие сроки оборачиваемости дебиторской и кредиторской задолженности ООО «Сергеев».

Проанализируем состояние дебиторской и кредиторской задолженности в ООО «Сергеев», данные внесём в таблицу 6 и по данным таблицы можно сказать, что дебиторская и кредиторская задолженности в анализируемом 2016 году повысились.

Таблица 6 – Состояние дебиторской и кредиторской задолженности

|

Показатели |

2016 год |

2015 год |

Абсолютное отклонение |

|

Дебиторская задолженность |

35956 |

31264 |

4692 |

|

в том числе Расчеты с покупателями и заказчиками |

35956 |

31264 |

4692 |

|

Кредиторская задолженность |

34924 |

31259 |

3665 |

Окончание таблицы 6

|

в том числе Расчеты с поставщиками и подрядчиками Расчеты по налогам и сборам Расчеты по заработной плате |

34743 163 18 |

31149 102 8 |

3594 61 10 |

Огромная дебиторская задолженность появились у предприятия из-за ориентации на одного потребителя, а именно на китайскую компанию ….. Можно предложить следующие правила, позволяющие более чётко управлять дебиторской задолженностью:

— контроль за состоянием расчётов с покупателями и подрядчиками по просроченным (отсроченным) платежам;

— ориентация на большое число покупателей с целью снижения риска неуплаты за товары и услуги одним или нескольким крупным покупателям;

— наблюдение за соотношением дебиторской и кредиторской задолженности: значительное превышение дебиторов над кредиторами создаёт серьёзную угрозу финансовой устойчивости предприятия;

— синхронизация денежных потоков, то есть максимально возможное приближение по времени получения дебиторской и погашения кредиторской задолженности.